こちらの記事では、消費税の歴史について解説していきます。

消費税は、毎日買い物をする私たちにとって、とても身近な税金です。

しかし、この消費税がなにに使われているのか、また、いつから導入されたのかなど、くわしくは知らないのではないでしょうか?

そこで、この記事では、

「消費税ってなんで存在するの!?」

「消費税はなんで払わないといけないの!?」

「消費税はいつから導入されたの?」

このような疑問を持つあなたに向けて、消費税が導入されてから現在までの歴史を順番に紹介していきます。

具体的に紹介する内容は以下のものになります。

- そもそも消費税とは?

- 消費税が導入された理由

- 消費税の歴史

この記事は6分くらいでカンタンに読めて、消費税導入の歴史について十分に知ることができますので、ぜひご一読ください。

そもそも消費税とは?

結論からいうと消費税とは、モノやサービスを購入したことに対してかかる税金です。

消費税は、スーパーやコンビニで買う食品から新築の一軒家まで、値段の高さに関係なく課されます。

またホテルへの宿泊料金など、たとえ形のないものでも、お金を払って受けるサービスなら消費税がかかるのです。

現在は、モノやサービスの購入金額に10%の消費税が上乗せされ、消費者は購入金額+10%の消費税を合わせて、販売している事業者に支払うことになっています。

毎日のように買い物をする私たちにとって、消費税は生活の支出額を増やしてしまうものです。

この、負担額から考えると決して無視できない消費税が、いったいなにに使われているのか気になると思いますので、次から紹介していきますね。

消費税の導入が必要とされた理由

ここから、日本で消費税が導入された理由を紹介していきます。

紹介していく順番は、以下のとおりです。

- 税収の偏りを解消するため

- 個別間接税の問題点を解決するため

- 高齢化社会に必要な福祉の財源を確保するため

それでは、順番に紹介していきますね。

税収の偏りを解消するため

日本で消費税が導入された1つ目の理由は「税収の偏りを解消するため」です。

戦後数十年の間、日本の税収の大部分は所得税が占めていました。

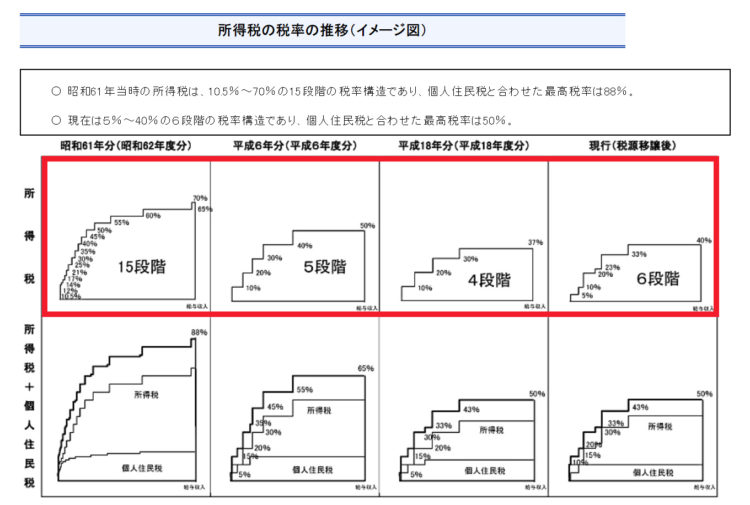

しかし、戦後~高度経済成長期の所得税率は、所得が高い人ほど大きな負担を強いられるしくみで、1986年時点で最大70%も徴収されていたなど、高所得層の不公平感を生み出していました。

※戦後~現在までの日本の所得税率は、以下の図(赤枠部分)で知ることができます。

出所:財務省「所得税の税率の推移(イメージ図)」より

出所:財務省「所得税の税率の推移(イメージ図)」より

そのため、特定の人たちに納税の負担をかたよらせずに、全国民が公平に負担をする必要だという意見が政府内にひろがりました。

そして、全国民で公平に税金を納めるしくみとして消費税が導入されることになったのです。

一方で、消費税は所得の額に関係なく、すべての人から公平に徴収できます。

所得税と消費税という2つの税金をバランスよく取り入れることで、一部の人に税負担が偏らないようにしたのです。

物品税の問題点を解決するため

消費税が導入された2つ目の理由は「物品税の問題点を解決するため」です。

物品税は、消費税が導入されるまで存在していた税金で、特定の贅沢品(趣味に使うモノ)に対して課されていました。

この物品税の「贅沢品に対して税金をかける」しくみが、国民の所得水準の上昇や価値観の多様化のために、時代に合わないものになってきたのです。

たとえば、一般的には贅沢品に分類されるものでも、以下のように物品税が課税されるものと、されないものが存在していました。

- 物品税がかかる→ゴルフ用具、サーフボード、毛皮製品

- 物品税がかからない→着物、テニス用具

いったいどの製品がなぜ物品税がかかるのか、また、かからないのか、あなたは理由を説明できるでしょうか?

とても判断に困ることかと思います。

実際に、これらの商品が贅沢品であるのか、ないのかを判断する基準は非常に曖昧なものになっていました。

また、物品税にはほかにも問題点がありました。

まず、時代が進むにつれて、消費者がお金をつかう対象が物品(モノ)から、カタチのないサービス(コト)へと比重が傾くようになります。

しかし、おなじ消費物の中でも、物品には物品税が課税がされている一方で、サービスには何の課税もされていませんでした。

物品ばかりが課税対象となり、サービスには課税がされていない状況が、税負担の面で不公平を生み出し、実際に税収にもマイナスの影響が出てしまう恐れが出てきました。

そこで、物品・サービス関係なく、お金を支払われる商品に対して、公平に課税する消費税を導入することで、それまで特定のものだけを課税対象にしていた物品税の問題点を解決しようとしたのです。

高齢化社会に必要な福祉の財源を確保するため

消費税が導入された3つ目の理由は「高齢者社会に必要な福祉の財源を確保するため」です。

これは、メディアでもよくいわれていることなので、イメージしやすいかも知れません。

現在の日本は、少子高齢化が大きく進行している社会です。

出生率が低下して子どもの数が減少する一方で、平均寿命が伸びたことで、人口全体に占める高齢者の割合が高くなる現象のこと

少子化によって、税金や社会保険料を納める現役の労働者世代の数が減少して、国の収入の確保が困難になってきました。

逆に高齢者人口が増加するので、医療費などの社会保障費は増大し続けます。

増大し続ける社会保障費を確保するためには、税収をさらに増加するしかありませんよね?

しかし、現役の労働者世代が支払う所得税や法人税を社会保障費に充てると、納税者への負担が極めて高くなってしまいます。

このままでは、重税によって労働者の勤労意欲を阻害してしまい、結果的に日本経済の生産性を大きく下げてしまう恐れがありました。

そこで、現役世代にだけ負担をかけずに、高齢者のための社会保障費を安定的に確保するための財源として1988年に消費税の導入が決定されます。

消費税は、高齢者世代や未成年世代も公平に負担するものなので、働く現役世代だけに負担が偏らずに済むのです。

以上の理由で、政府内では消費税の導入が必要がという考えが強くなっていきました。

しかし、国民にとって消費税は支払いたくないものです。

消費税の導入はスムーズに行われたのでしょうか?

次からは導入までの流れと、その後の増税の背景を紹介していきます。

消費税の歴史

ここから、消費税の歴史を紹介していきます。

紹介していく順番は、以下のとおりです。

- 消費税が導入されるまで

- 消費税が3%→5%になるまで【1回目の増税】

- 消費税が5%→8%になるまで【2回目の増税】

- 消費税が8%→10%になるまで【3回目の増税】

それでは、順番に紹介していきますね。

消費税が導入されるまで

ここでは、消費税が導入されるまでの歴史を紹介していきます。

日本ではじめて消費税導入の検討がされたのは、1979年の大平正芳政権のときでした。

導入検討の理由は、やはり「将来の高齢化社会を見越した安定的な財源の確保のため」でしたが、世論からの「歳出カットが先だ」という声が大きく、選挙前に導入を断念します。

しかし、当時の国民の消費税への反発心は強く、結局、政権を擁立した自民党は翌年の選挙で大敗してしまいました。

当時は、現在よりも国民の消費税に対する拒絶感が、国政に影響を出すほどに強かったのです。

大平政権の次に消費税を導入しようとしたのは、1987年の中曽根康弘政権でした。

中曽根政権は、同年に実質消費税とおなじ効果を持つ売上税を制度化する法案を国会に提出します。

この売上税導入も、国民からの反発は強く、提出の数カ月後に廃案となりました。

また、売上税の法案提出が国民の悪感情を生み出し、同年の選挙で大敗をしてしまいます。

ここまでで、最初の消費税導入の検討から約10年が経ちました。

しかし、その間も、国民の消費税への反発心は衰えることがありませんでした。

ところが、1988年12月の国会で当時の竹下登政権が、野党や世論に強い反対意見が多かった消費税導入を強行採決で決定しました。

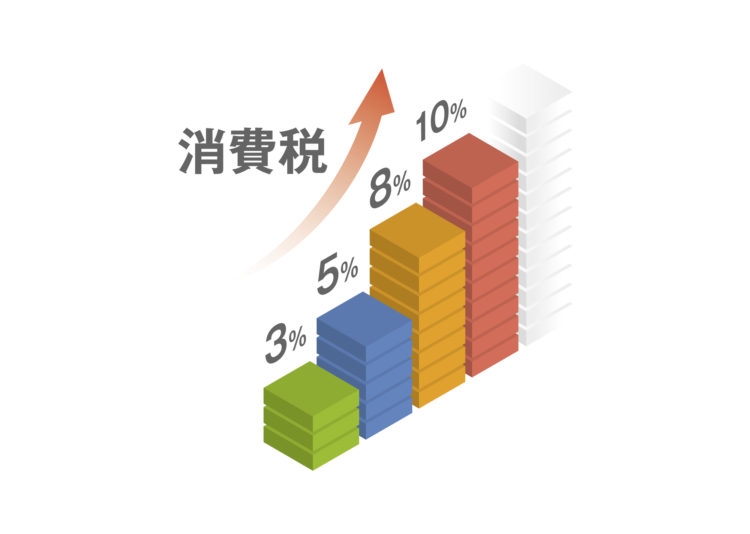

消費税が制度として実施されるようになったのは、この強行採決からわずか4ヶ月後の1989年4月のことです。

わずか4ヶ月という異例の速さで実施が決まった消費税導入の決定は、当時国民からの猛反発を招きました。

消費税増税は、国民の悪感情を引き起こし、自民党は翌年の参院選で大敗を喫することになります。

消費税が国民から、いかにネガティブな印象を持たれて来たものなのかが、うかがえますね。

続いて、日本で最初の消費税(税率3%)が導入されてから5%へ増税されるまでの歴史を紹介していきます。

消費税が3%→5%になるまで【1回目の増税】

ここからは、消費税が3%から5%に増税されるまでの歴史を紹介してきます。

1994年には村山富市内閣によって税制改革関連法が制定され、1997年9月からの消費税5%引き上げが決定されました。

消費税を5%へ引き上げたのは、村山内閣が以下のような政策を実施しようとしたからです。(出典:日本記者クラブ「消費税5%への決定」)

①1994年~1996年の3年間で合計5兆円分を減税して、労働者層の消費活動を活発化させる

②減税した分をおぎなうために、1997年から消費税の5%への増税を行う

そして、村山内閣の増税決定から3年後の、1997年に橋本龍太郎内閣によって、消費税率5%への増税が実施されました。

すでに国民は、バブル崩壊後の影響で賃金の伸びが停滞しており、モノ・サービスの購買に消極的になっていました。

消費税の5%への増税は、国民の消費活動を、より一層おさえ込むむことになります。

5%への増税後、少子高齢化や産業の空洞化などの原因が積み重なり、日本経済は成長が停滞しました。

当時の日本経済は、成長ができないにも関わらず、少子高齢化の進行によって社会保障費が増大し続けてしまっていたのです。

政府は、年々増え続ける社会保障費を支払うための財源を確保する方法に悩むことになりました。

そして政府は、成長ができなくなった経済下で巨額の社会保障費をまななう財源を確保するため、消費税をさらに8%に上げる決断をします。

次から、消費税が5%から8%に上がるまでの歴史を紹介していきますね。

消費税が5%→8%になるまで【2回目の増税】

ここからは、消費税が5%から8%に増税されるまでの歴史を紹介してきます。

1997年に消費税が5%に引き上げられたこと、そして、同じ時期に不況による賃金引き下げが行われたことにより、日本経済は長期間の経済停滞期をむかえました。

増え続ける社会保障費を支払うため、また、停滞した日本経済の財政再建を行うためには、「短期的には経済停滞の可能性が高くなったとしても、増税を優先するべき」という考えが政府内で強くなりました。

そして、2012年8月に、野田佳彦政権のときに消費税10%への引き上げが決定します。

このとき、10%への具体的な引き上げ時期は2015年10月とされました。

また、5%から10%へ引き上げるまでに、段階的に2014年4月に8%へ増税されることも決定されます。

さらなる引き上げを決定した理由は、年々増え続ける社会保障費が、これまでの5%の税率だけでは支払えなくなったからです。

制定された消費税増税法には「景気条項」が盛り込まれました。

この景気条項は、経済成長率が目標の成長水準に達していない場合や、減退する恐れがあるときには、増税を先送りできるという条文です。

景気条項が盛り込まれた理由は、デフレーションを引き起こし、長い間停滞していた日本経済が消費税の8%への引き上げによって、さらに落ち込んでしまうのを防ぐためでした。

継続的にモノの値段が下がり続け、経済全体が収縮していく現象のこと

モノの値段が下がると給料が下がり、給料が下がることで消費も控えられるため、さらにモノが売れなくなり価格が下る、という悪循環が続く

デフレと略されることも多い

また、これまでの歴史で紹介したように、安易に増税をすると、国民からの支持を得られずに選挙でも票を失ってしまう恐れがあるため、政府内部からも消費税の引き上げに慎重な意見がありました。

しかし、社会保障費確保を優先したため増税は実施されることになり、2014年4月に、安倍晋三政権によって消費税の8%に引き上げられました。

8%への増税は国民の生活への負担が大きく、実施直後の4月には、大きく消費が落ち込むことになります。

消費税が8%に引き上げられた後の2014年は、国民の可処分所得が年収300万円の世帯では2.98万円、年収500万円の世帯では5.81万円も押し下げられました。(出典:国立国会図書館 調査及び立法考査局「消費税率引上げの影響と対策」)

給料のうち、支払いが義務付けられている税金や社会保険料を取り除いた残りの所得で、自由に使える収入のこと

可処分所得が減少した結果、日本の国内消費は大きく落ち込みます。

実際に2014年に8%に引き上げられたことによって、国内のGDPは前年に比べて0.3%減少しました。(出典:国立国会図書館 調査及び立法考査局「消費税率引上げの影響と対策」)

8%への引き上げによって国民の消費活動が控えられ、経済成長率が落ち込んだ結果、次に控えていた消費税の10%への増税は、2度も延期されました。

実際に10%へ増税されたのは、はじめに予定されていた2015年10月ではなく、その4年後の2019年10月のことでした。

次からは、消費税が8%から10%に上がるまでの歴史を紹介していきますね。

消費税が8%→10%になるまで【3回目の増税】

ここからは、消費税が8%から10%に増税されるまでの歴史を紹介してきます。

2014年4月から8%になった消費税は、本来ならば1年半後の2015年10月には10%へ引き上げられる予定でした。

しかし、10%への増税は、2度にわたって延期されました。

延期された理由は、前回の8%への増税で、当初予想されていた以上に国民の消費活動が大きく落ち込んでしまったからです。

増税をすれば、ある程度の経済停滞を引き起こしてしまうことは、事前に把握されていました。

しかし、政府による「増税後しばらく時間が経てば、ふたたび消費活動は活発化していくだろう」という予想は裏切られ、消費税8%への増税後、数年間にわたり消費は回復しませんでした。

日本経済は、製品の輸出よりも、国内の消費活動によって利益を出す割合の方が大きいことが特徴です。

そのため、デフレを抜け出すためには、国民の消費活動が一定の水準まで活発化しなければなりません。

当時の安倍政権が目標にしていた年間3%という経済成長率を実現するためには、消費水準が十分ではないという判断から、増税の延期がなされます。

増税後数年間は、経済成長に必要な消費水準まで到達しなかったため、先延ばしにされていた10%への増税は、最終的には2019年10月に実施されました。

理由は、当時の安倍政権が行っていた「アベノミクス」によって、増税後に長い時間をかけて物価が少しずつ上昇し、消費活動も回復しはじめたため、日本経済がデフレから脱却に向かっていたからです。

2012年12月に誕生した安倍晋三政権が行った経済政策

長期のデフレから脱却して、日本経済の年間成長率3%を実現するために「財政出動」「金融緩和」「成長戦略」という3つの主要政策を実施した

経済がデフレから脱却している状況と、増え続ける社会保障費の財源確保を急ぐ必要性から、これ以上の増税先延ばしはできないと判断されたため、さらなる増税がなされたのです。

ただし、10%の増税によって景気が後退しないように、以下の政策が行われました。

- 食品などの必需品に8%の軽減税率を採用する

- 住宅ローンの減税期間を3年間延長する(10年→13年)

- キャッシュレス決済使用時に2~5%のポイントが還元される(2020年6月30日まで)

これら政策によって、国民の生活に配慮しながら、消費税は10%に引き上げられたのです。

それでも、消費税ばかりが増税されることに不満を持つ方もいるかと思います。

たしかに、所得税や法人税中心の増税を行うことでも財源の確保はできます。

しかし、現役世代の負担が大きくなってしまうため、高齢者や現役の労働者ではない未成年層からも徴収できる消費税を増税することが、社会保障費確保のための現実的な手段となっているのです。

10%に引き上げられた現在は、さらなる消費税増税の予定はありません。

今後の社会では、この10%の消費税といかに上手に付き合えるかを学ぶ必要があります。

消費税が私たち国民の暮らしの安心のために使われているのか、正しく判断する目を養うことは、お金に余裕をもって安心して暮らすために必要な知識です。

引き上げられた消費税が、どの分野にどれだけ使われているのかは、公官庁のサイトから見れます。

気になる方は、チェックしておくとよいでしょう。

まとめ

ここまで、以下の内容を紹介しました。

- そもそも消費税とは?

- 消費税が導入された理由

- 消費税の歴史

消費税は、毎日買い物する私たちにとって、とても身近な税金です。

しかし、身近な税金にも関わらず、なぜ導入されたのか、なにに使われてきたのかを知っている人はあまり多くありません。

今後の社会で安心して暮らすためには、10%の消費税といかに上手に付き合っていくのかを学ぶ必要があります。

当サイト「お金の窓口」では、消費税にまつわる様々な知識を紹介していますので、ぜひ活用してみてください!