退職をして次の仕事にしばらく就かない場合、仕事をしていない間は、一般的に収入は減少します。

十分な預貯金がない場合、収入が減るので生活費を減らさないといけません。しかし生活水準を大きく落とすことは、想像しているよりも難しいことです。

生活水準をある程度維持するためには、毎月定期的な支出である固定費を減らさないといけません。固定費には公共料金や携帯代など様々なものがありますが今回は、見直しの効果が特に大きい保険の見直しの考え方について詳しく説明します。

退職後の保険の見直し方法

数ある固定費の中でも効果が特に高い保険の見直しのポイントについて説明します。独身の場合と結婚している場合で保険の見直しの考え方は大きくことなるので独身・結婚している場合に分けて説明します。

ただ、独身の場合、結婚している場合問わずすべての保険に共通していることが1つあります。

それは会社を辞めた後も会社で加入した保険を継続できる場合があることです。会社で加入した保険は、団体割引が効いていることが多いので個人で保険に加入するよりも有利なケースが多いです。

個々の保険を見直す前に会社で入っていた保険についてまず確認するようにしましょう。

独身の場合

独身の場合は、結婚している場合に比べて死亡保障は少なくて済みます。しかし、パートナーや子供に頼ることができないので自身の保障は手厚くしておく必要があります。

独身の場合の保険の見直しのポイントは

死亡保障は最低限に!病気や怪我・老後に備えて自分の保障や手厚くする!

になります。

生命保険

生命保険に関しては、個々人で状況は異なりますが、一般的に独身の場合は、最低限の保障があれば良いでしょう。最低限の保障とは自分に万が一のことがあった時に家族に迷惑をかけないで葬式をしてもらえるお金を遺しておくことです。

鎌倉新書「第3回お葬式に関する全国調査」によると、葬儀にかかる平均費用は約178万円のようです。しかし実際はもっと安くできるのが実情のようです。100万円から200万円程度生命保険を準備しておけば十分でしょう。

葬式をできるだけ安く抑えたい場合は、直葬がおすすめです。直葬とは、お通夜や告別式を行わずに遺体の火葬のみを行う葬式の形態です。

直葬の場合の場合は、10万円程度からできる葬儀場もあるようです。また最近人気のある家族葬の場合は、家族や近親者のみで行う小規模の葬式です。

家族葬の場合は、参列人数が一般的に少なくなるので、一般葬よりも安くなります。家族葬は、葬儀場にもよりますが、30万円程度からできるところもあるようです。

退職前に大きな定期保険に入っていた場合、思い切ってこのタイミングで解約するか減額することをおすすめします。

定期保険がどうしても必要な方は保険料の安いネット保険に切り替えることも検討しましょう。

ネット保険は、同じ保障内容でも保険料は一般の生命保険に比べてグッと安くなる可能性があります。ネット生命保険は人件費が一般の生命保険会社よりも低いためその分保険料を抑えることができるのです。

例えばライフネット生命の場合、病歴のない30歳男性で500万円の死亡保障(10年定期)を付ける場合、毎月659円の保険料で加入することができます。(2020年4月12日現在)

ただし新たに保険に加入する場合、健康状態に問題があると加入できなくなってしまうので、もし新しい保険に加入する場合は、正式に保険に加入できるまで今加入している保険を解約することはやめましょう。

定期保険の場合は、解約もしくは減額・ネット保険への切り替えで良いと思いますが、貯蓄性終身保険に退職前に加入していた場合は、注意が必要です。いくら独身だからといって死亡保障はあまり必要ないといっても貯蓄性終身保険をスッパリ解約してしまうことは考えものです。

貯蓄性終身保険を契約してから一定期間が経過しており解約しても今まで支払った保険料以上のお金が戻ってくるのであれば解約してしまっても良いかもしれません。

しかし解約返戻率が低い場合は、継続することを第一に考えましょう。せっかく今まで保険料を払ってきたのに解約することによって大きく元本を割ってしまうのは、あまりにももったいないです。

そうはいっても、保険を解約しないがために生活苦になってしまっては元も子もないので大きな損切りになってしまっても解約するようにしましょう。

継続を第一に考え、どうしても解約しないと生活が成り立たない場合は解約するイメージです。

無理してでも解約返戻率が100%になるまでは続けるべきですが、そうはいっても保険料の負担が重すぎる場合もあるでしょう。

その場合は、払い済みという方法をおすすめします。払い済みとは、その後の保険料を支払わずに死亡保険金の金額を引き下げる手続きのことをいいます。

払い済みをすることによって加入している保険によっては解約返戻率が100%になるまでの期間が長くなってしまうかもしれません。しかしせっかく払ってきた保険料をどぶに捨てることはなくなります。

とはいっても、どうしても貯蓄性終身保険を解約しないと生活が立ち行かなくなるケースもあると思います。その際は、その保険の契約者貸付を利用しましょう。契約者貸付とは、一般的に解約返戻金の70%~90%程度の範囲内でお金を借りることができる制度です。

契約者貸付の金利は、保険に加入した時の金利や円建ての保険か外貨建ての保険によっても異なりますが、一般的にはカードローンや消費者金融で借りるよりもはるかに低いケースが多いです。

今後、再就職をする予定があるのであれば、当座の生活費を工面することが何よりも重要になります。せっかく積み立てた保険を無駄にしないためにも契約者貸付を利用して当面の生活費を工面するようにしましょう。

医療保険・がん保険

独身の場合、頼る人が結婚している場合よりも少ないことが一般的なので自身の病気や怪我に備えた保障は結婚している場合よりも手厚くしておく必要があります。

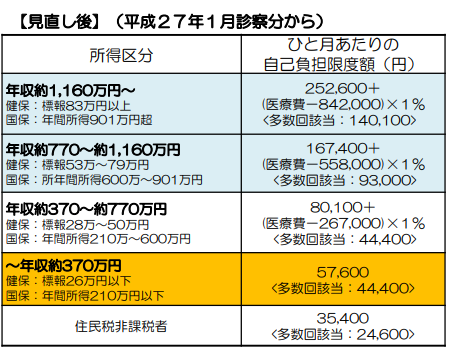

ただ民間の保険に頼る前に公的医療保険制度についてよく確認しておくことが必要です。公的医療保険には、多額の治療費がかかった場合の自己負担額を一定に抑えてくれる高額療養費制度というものがあります。

高額医療制度による自己負担額は、所得にとって異なります。年収が1,160万円以上の場合は、1か月で140,100円程度の自己負担になることが多いようです。

年収が370万円以下の場合の自己負担額は44,400円程度の自己負担額になることが多いようです。

<70歳未満の場合>

公的医療制度の内容をよく確認してそれでも足りない部分を民間の保険で補うようにしましょう。

公的医療保険制度で十分補えそうならこの機会に医療保険は解約してしまうのも良いでしょう。

再就職して健康状態に問題なければ再度加入することもできます。

がん保険の場合も、40代男性の場合、20年以内にがんにかかる確率はわずか1.6%に過ぎません。交通事故にあう確率よりもはるかに低いので、がんの心配が特に大きい人以外は見直しても良いでしょう。

個人年金保険

独身の場合、老後資金は基本的に自分の力で用意する必要があります。しかしどうしても現在の生活が苦しい場合、将来のために今の生活が破綻してしまっては元も子もないので思い切って解約してしまうのも良いかと思います。

一般的な個人年金保険の解約返戻率は、貯蓄性終身保険よりも圧倒的に高いことが多いです。また個人年金保険は健康告知は一般的にないので再就職した後、健康状態に不安があっても再度加入することはできます。

また解約しない場合でも、生命保険のところの貯蓄性終身保険のところで説明しましたが個人年金保険も払い済みや契約者貸付を利用することができることが一般的です。

結婚している場合

結婚している場合は妻や夫はもちろんですが、子供がいることもあるので独身の時とは保険の見直しの考え方は異なってきます。パートナーが仕事をしているのかしていないのか・子供が小さいのか大きいのかでも異なってきます。ただ結婚している場合のどのケースにも共通した保険の見直しのポイントは、

死亡保障が最優先!他の保険は十分な死亡保障を確保してから考える!

になります。

生命保険

結婚している場合、自分に万が一のことがあると遺された家族が経済的に困ってしまうので、最も大切な保障が死亡保障になります。

医療保険やがん保険、個人年金保険を多少削っても生命保険に関しては十分な金額を用意するようにしましょう。

再就職をする予定であれば、契約者貸付や個人年金保険を解約してでも生命保険は継続すべきです。ただ定期保険に加入している場合は、保険料の安いネット生命保険に切り替えることは検討しましょう。

医療保険・がん保険

結婚している場合、死亡保障を維持することが最重要になるので、医療保険やがん保険に関しては生活が厳しい場合は思い切ってやめてしまうのもいいかもしれません。

健康状態に問題なければ保険料は上がってしまいますが再就職した後に加入することもできますし、そもそも日本の公的保険制度は非常に充実しているので先進医療などの特別な治療を望まない限り公的医療保険+αの預貯金で医療費は十分賄うことができます。

自分に万が一のことがあった時の死亡保障を最優先して資金的に余裕があれば医療保険やがん保険は続けていくといったスタンスで良いでしょう。

健康状態に問題がなければ再就職した後でも加入することができるので無理に続ける必要はありません。

個人年金保険

結婚している場合、個人年金保険も医療保険・がん保険同様優先順位は下がります。子供が大きくなって自分たちの老後を支えてくれるかもしれませんし、パートナーがいればどちらかが働くこともできます。

結婚している場合は、医療保険・がん保険同様、自分に万が一のことがあった時の死亡保障を最優先にして資金的に余裕があれば個人年金保険は続けていくというスタンスで良いと思います。

個人年金保険は先ほども説明しましたが再就職後、健康状態に問題があっても再度加入することができます。解約返戻率の高さから見ても無理して続ける必要はないでしょう。

まとめ

今回は、退職した場合の保険の見直し方法について説明しました。退職をして再就職するまでの間、収入が減ることを考えると生活費の削減は必要不可欠です。

しかし食費や光熱費を節約するといっても限界があります。大きな効果があるのは保険を見直しすることです。

独身の場合・結婚している場合で保険の見直しの優先順位は変わってきます。今回の記事がご自身に合った保険の見直しの役に立てば幸いです。

独身の場合の保険の見直しのポイント

・死亡保障は最低限に!病気や怪我・老後に備えて自分の保障や手厚くする!

結婚している場合の保険の見直しのポイント

・死亡保障が最優先!他の保険は十分な死亡保障を確保してから考える!