人生100年時代を迎え、資産形成の必要性が高まっています。しかし、低金利が続いているので自分が働いたお金を銀行預金に預けていても、ほとんどお金は増えません。

そこで、投資をする必要があります。株や債券など多くの種類がありますが、投資信託は1万円程度の少額で始められますし、幅広い銘柄に分散投資できるので、自分の目的や好みに応じてさまざまな投資スタイルを実現できます。

しかし、日本では投資信託で失敗している人も少なくありません。この記事では、投資信託で失敗してしまう原因と対処法について解説します。

投資信託で失敗している人の割合は半数近く

金融庁が発表した投資信託の運用損益別顧客比率(2018年3月時点)では、5割弱の顧客の運用損益率がマイナスとなりました。当時の日経平均株価は21,000円台で、アベノミクスが始まった2012年末からは2倍以上になっています。

引用:金融庁 販売会社における比較可能な共通KPIの傾向分析

引用:金融庁 販売会社における比較可能な共通KPIの傾向分析

相場環境がいいのに、半数近くが損失をだしているのは、何が原因なのでしょうか。まずは、成功している投資家の運用方法から見ていきましょう。

投資信託で成功している投資家

投資信託の運用成績がいいのは長期投資・積立投資をしている投資家

金融庁の調査では、運用損益率がプラスの顧客は、長期で積立投資をしている人が多いことが分かりました。

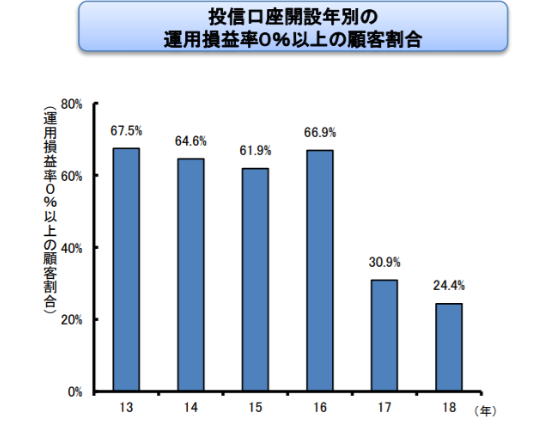

たとえば、一部の投資信託販売会社では、投資信託の口座開設年別に、運用損益率0%以上の顧客割合を公表しています(下図)。

引用:金融庁 販売会社における比較可能な共通KPIの傾向分析

口座開設年が古いほど、運用損益率0%以上の顧客割合が高くなっていることがわかりました。

また、投資には一括投資と積立投資の2種類があります。一括投資とは、一度に資金をまとめて投資することです。金額は多くても少なくても関係なく、一括で買うことをいいます。

一方、積立投資は毎月など決まった期間に同じ金額を投資し続ける方法です。それぞれ、メリット・デメリットがありますが、金融庁の調査結果では、積立投資をしている投資家の運用成績が優れていることがわかります。

直販を行っている独立系の投信会社の運用成績が良い理由

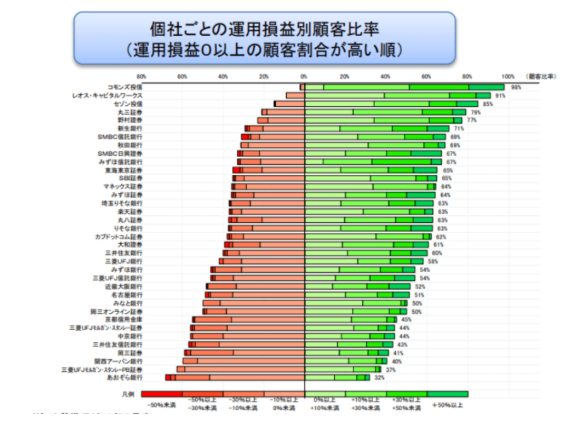

運用損益率0%以上の顧客割合を業態別に見ると、直販を行っている独立系の投信会社が9割台と突出していました。ネット系の証券会社は6割でした。独立系の投信会社では、高パフォーマンスの要因は、積立投資の効果であることを強調しています。

引用:金融庁 販売会社における比較可能な共通KPIの傾向分析

たとえば、運用損益0%以上の比率がもっとも高いコモンズ投信では、つみたてプラン利用者が79%、平均積立年数は4年となっています。

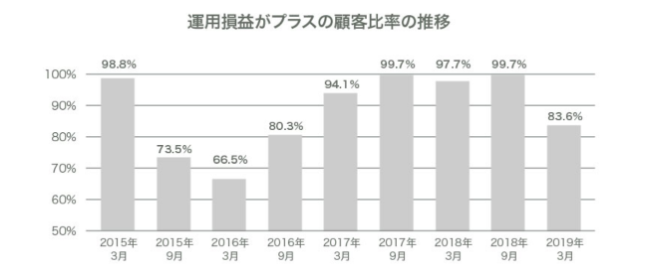

そして、運用損益がプラスの顧客比率は、以下のように80~90%と高い水準で推移しています。

引用:コモンズ投信

なぜ投資信託で失敗するのか~注意が必要な3つの投資信託

投資信託で成功している投資家は、「長期・積立投資」をしていることがわかりました。それでは、投資信託で失敗している人は、どんなファンドを購入しているのでしょうか。

失敗①テーマ型投信

投資信託にはテーマ型と呼ばれる商品があります。AI(人工知能)やフィンテックなど、1つのテーマを決めて関連する企業に投資するファンドです。

2018年はテーマ型投信に資金が集まっていました。アップルやグーグルなど「GAFA」と呼ばれる米IT企業を組み入れた、ロボティクスやAIなどのテーマ型投信が相次いて設定されたのです。

しかし、世界景気の減速懸念が強まった2018年後半は運用成績が大幅に悪化。2019年になると資金流出が目立つようになりました。

銀行や証券会社など販売する会社からみれば、テーマ型投信は非常に販売しやすい商品です。AIやフィンテックなど旬の話題なので、多くの人が関心を示すからです。しかし、人気があるテーマは次々とファンドが設定されます。

みんなが良いという投資対象は、大きく株価が上昇していることも多いのです。人気があるという時点で価格は上がっているので、後は下がるケースが多くなってしまいます。

テーマ型投信がすべて悪いというわけではありませんが、大きな資金を集めている人気ファンドは注意が必要です。

失敗②毎月分配型投信

毎月分配型投信も注意が必要です。それは、分配金のだし方にあります。通常、分配金はファンドの利益からだすものですが、元本を取り崩しているファンドがあるからです。

たとえば、1万円の投資をして500円の分配金を受け取ったら、元本が9,500円になっているのと同じです。つまり、自分が投資しているお金が戻ってきているのと同じなのです。

また、分配金をだすと複利効果が期待できません。たとえば、1万円を投資して1年後に5%のリターンが得られると、利益は500円で元本は10,500円になります。2年目も5%のリターンが得られると、利益は10500円✕5%=525円になります。

同じ5%のリターンでも1年目には500円の利益が、2年目には525円に増えているのです。このように投資で得られた利益を元本に加えて運用していくことを「複利運用」といいます。複利運用で得られる効果が「複利効果」です。

しかし、毎月分配型では利益を分配金として受け取るので複利効果が得られません。毎年5%で得られる利益は500円です。このように分配金をだす運用を「単利運用」といいます。

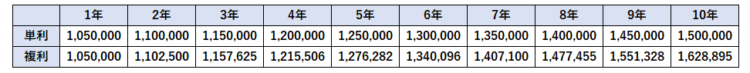

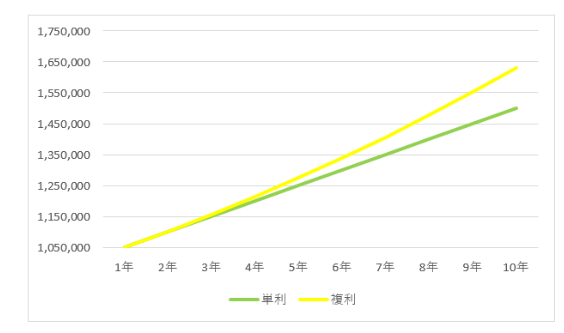

単利と複利は期間が長くなるほど差がでます。たとえば、100万円を年率5%で運用した場合を見てみましょう。

5年後では26,282円の差ですが、10年後には128,895円もの差になることがわかります。

毎月分配型投信は、複利効果が得られないというデメリットがあるのです。ただし、リタイア世代で保有資産を取り崩して生活している人にとっては、定期的に分配金を受け取る意味はあるでしょう。

失敗③新規設定の投資信託

新規設定の投資信託ばかりを買うのも、損失が膨らむ原因です。最近は購入時の手数料がかからないノーロードファンドも増えてきましたが、通常3%ほどの手数料がかかります。100万円購入すると、3万円のマイナスから運用が始まるのです。

新しい投資信託を買うのに、これまで保有している投資信託を売却することもあるでしょう。

10年・20年と長期での運用ならあまり問題になりませんが、短期で乗り換えを繰り返していると、販売手数料などムダな手数料がかかり、運用成績が悪化してしまうのです。とくに、銀行や証券会社などの営業マンの言われるがままに乗り換えをしている人は注意が必要です。

投資信託で失敗しないためには

それでは、どのような投資信託を選べばいいのでしょうか。

コストを意識する

投資信託のコストは、運用成績に関わらず必ずかかるものなのでチェックが必要です。同じ運用実績であれば、コストを抑えた方がリターンを高めることができるからです。

まず、購入時手数料をチェックします。投資信託を購入する時に、銀行や証券会社等の販売会社に払う手数料です。通常、0~3%程度かかります。日経平均株価やTOPIX(東証株価指数)などの指数に連動するインデックスファンドは、販売手数料がかからないノーロードファンドが多いのですが、テーマ型投信や毎月分配型投信は3%程度かかるファンドが多いので、手数料面からも注意が必要です。

次にチェックするコストは、「信託報酬」。これは、投資信託を管理・運用してもらうための経費として、毎日投資家が支払うコストです。通常、年率0.5~2%ほどかかります。購入時手数料は1回だけですが、信託報酬は保有している間、支払い続けなければいけないので、長期保有になるほど信託報酬を意識するようにしましょう。

過去の運用成績を確認する

投資信託を選ぶ際には、純資産総額と基準価額もチェックしましょう。純資産総額とは、投資信託が投資家から集めた資金の総額にファンドの運用結果を加え、コストなどの費用を引いた金額です。純資産が大きいほうが、資金が集まり運用がうまくいっていると判断できます。

基準価額とは、投資信託の売買価格のことで、その時の純資産総額を1万口あたりの時価評価にしたものです。投資信託の取引には「口数」を使い、新規設定の基準価額はすべて1万円(1万口)に設定されています。

投資信託を選ぶ際は、純資産総額が大きく、基準価額が上昇していると安心です。

長期・積立投資をする

投資信託は、複利効果を得るために長期で運用を行いましょう。また、積立投資も有効ということが金融庁の調査でわかっています。少額からでもいいので、無理のない範囲で時間をかけてコツコツと運用を続けていきましょう。

まとめ

投資信託は少額から始められて、さまざまな投資対象に分散投資できるので、将来の資産形成に適した金融商品です。

ただし、銘柄や買い方を間違えると損失を抱えることになってしまいます。テーマ型ファンドや毎月分配型ファンドも、コストが高い・高値づかみをしやすいなどのデメリットがあるので、やはり低コストのファンドで長期・積立投資を続けることです。

さらに 購入の際は、純資産総額や基準価額も必ずチェックしましょう。