誰もが名前だけなら知っているリーマン・ショック。

しかし人によってはなぜリーマン・ショックが起きたのか、なぜ日本までもが大不況に陥ったのか……そういった背景や構造についてまでは理解していないという人も多いのではないでしょうか。

しかしこれからの時代に資産を運用していこうという人にとって、リーマン・ショックの経緯は「知らない」では済まされないほど重要な歴史です。

なぜならこの出来事には、投資をするうえでの極意とでもいうべきものが詰まっているからです。

そこでお金の窓口では今回の歴史編とリーマン・ショックに学ぶ!冷静な判断力を身につけるための3つの武器の教訓編の2本立てで、リーマン・ショックについて解説していきます。

住宅ブームが生んだ「サブプライムローン」と「デリバティブ」

アメリカの住宅ブーム前夜

リーマン・ショックの背景にはアメリカで起きた住宅ブームがありました。以下ではまず、なぜこの住宅ブームが起きたのかを解説していきましょう。

政策金利の大幅引き下げ

2001年ごろのアメリカの景気は明らかに後退していました。

その数年前まではITバブル(※)がアメリカ経済を盛り上げていたのですが、1999年半ばから段階的に実施されたFRB(連邦準備制度理事会)の金融引き締め政策により、2000年3月を境に景気が徐々に後退。

2001年ごろには不景気が本格化していたからです。これに慌てたFRBは一転して極端な金融緩和政策に入ります。

2000年6月には6.50%まで引き上げていた政策金利を、2001年1月に6.00%に引き下げ、たった1年の間に10回も引き下げを実施し、12月には1.75%にまで引き下げたのです。

2002年11月には1.25%、2003年6月には1.00%と引き下げ傾向はその後も続き、2004年11月まで2%を切る水準は維持されました。

政策金利が下がれば民間金融機関は、政府銀行からお金を借りやすくなります。そのため自分たちも企業にお金を貸す際の金利を下げます。

すると民間企業はお金を借りやすくなり、ビジネスを大胆に展開できるようになります。

結果、住宅市場に大量のお金が流れ込むことになったのです。

(※)通称「ドットコムバブル」。社名に「.com」さえつければ株価が上がると言われていました。

ブッシュ大統領の住宅取得支援政策

アメリカ政府は、これと同時に自助住宅所有機会プログラムや、アメリカン・ドリーム頭金イニシアチブ、住宅カウンセリングなどと銘打った低所得者層向けの住宅取得支援政策を打ち出します。

当時の大統領ジョージ・ブッシュ氏が掲げていた個人の自立や自助努力を重視する「オーナーシップ(所有者の)社会の建設」に基づくものでした。

予算規模こそ小さかったものの、結果として低所得者のなかでの住宅取得の機運が高まっていったのです。

住宅バブルが生んだ「サブプライムローン」

こうした背景のなかで生まれたのが、2002〜2006年にアメリカで生まれた住宅バブルです。

しかしいくら企業にお金があって、政府が低所得者層向けの支援をしているからといって、手元にお金がなければ消費者は家を買おうとしません。

そこで生まれたのが「サブプライムローン」です。

サブプライムローンとは低所得者向け高金利ローンのことです。

住宅ローン会社はこの商品を何百、何千、何万という消費者に売り、たとえそのうち数%が借金を返せなくなっても、他の人たちの金利で儲けようと考えたわけです。

しかしそれでも住宅ローン会社が抱えるリスクが大きいことには変わりありません。

リスクはできるだけ低くするのがビジネスの原則です。

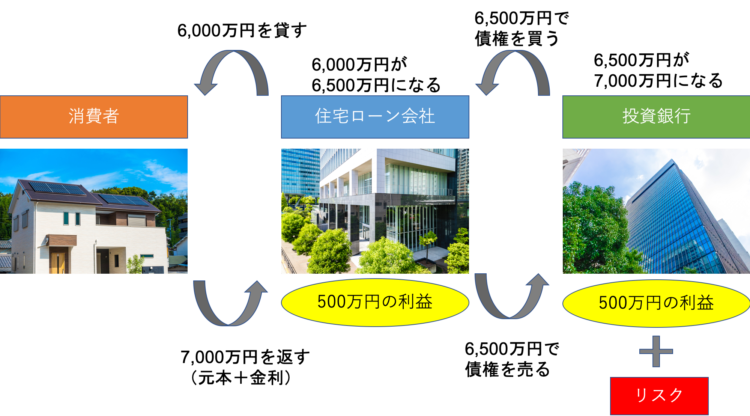

住宅ローン会社は消費者から借金を取り立てる権利(債権)を、M&Aの代行などを請け負う投資銀行に売却する方法を思いつきました。

住宅ローン会社からすれば投資銀行がリスクを引き受けてくれるので、本来貸す側にとってリスクの高いサブプライムローンをどんどん売りました。

「高金利のローンを組んでまで、どうして家を買おうとするんだろう」と思う人もいるかもしれません。

しかし当時のアメリカの住宅価格はぐんぐん伸びていたので、多くの人は営業マンからこんな風に言われていました。

「今買って10年後に売れば、借金も返済できるし、そのお金で自分の家も買い直せるから借金しても大丈夫ですよ」

これを聞いた人たちは「じゃあ今のうちに借金してでも買わないと」と、特に何も考えずにサインしてしまったのです。

サブプライムローンから作られた「デリバティブ」

ところが、投資銀行からすれば利益と一緒にリスクも自分の手元に溜まっていきます。

これではいけないということで、投資銀行はリスクを分散する方法を考案します。

それが色々な住宅ローン会社の債権や、そのほかの株式・社債などを組み合わせて証券化した金融派生商品(デリバティブ)です。

リスク低減の原則は「分散」です。

例えば1つの住宅ローン会社の債権だけで作った証券は、その住宅ローン会社で借金をした人が返済できなくなればただの紙切れになってしまいます。

しかし10の住宅ローン会社の債権で作った証券なら、単純計算でリスクは10分の1になります。

さらに株式や社債を組み合わせれば、リスクはより低く抑えられます。

こうしてアメリカの投資銀行によって作られたデリバティブは、世界各国の銀行や企業、投資機関に大量に販売されます。そのなかには日本も含まれていました。

住宅バブル崩壊で明るみに出たデリバティブの問題点

住宅バブルの崩壊

サブプライムローンとデリバティブによってアメリカの住宅価格の高騰は異常なレベルにまで達します。

1998年とピーク時の2006年の実質住宅価格を比較すると、その差はおよそ180%にもなっていました。

慌てたFRBは再度急激な金融引き締め政策に舵を切ります。そうして2004年に2%を切っていた政策金利は、2006年6月には5.25%まで引き上げられます。

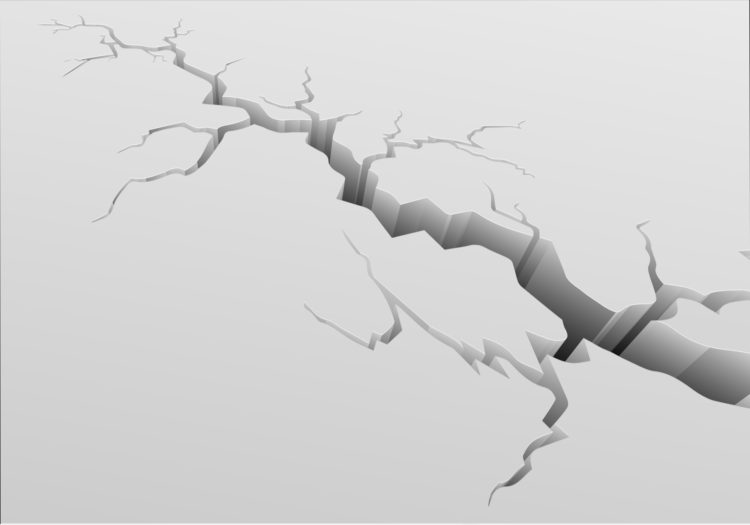

結果は火を見るよりも明らか。住宅バブルはあっけなく弾けました。

サブプライムローンを返済できない人が続出し、誰も住んでいない土地や建物がそこかしこに溢れ、その価値は暴落していきました。

デリバティブの落とし穴

本来、住宅バブルが崩壊しただけでは、サブプライムローンの債権を組み込んだデリバティブはそれほど大きな打撃を受けないはずです。

なぜならそうならないように複数の債権や株・社債などを組み合わせて証券を作っていたからです。

しかし投資銀行がいざ住宅バブルが崩壊して損失額を計算しようとしたとき、「いくら損しているのか」がわからないことに気づいたのです。

先ほどはデリバティブについて非常に簡単に説明しましたが、本来この商品は最新の金融工学に基づいてリスクを細かく計算し、それを巧妙に組み合わせた非常に複雑な仕組みの商品です。

そうしてあまりにも複雑にしすぎたせいで、作った投資銀行でさえ損失を把握できなくなっていたのです。

世界のお金の流れが止まった

サブプライムローン関連のデリバティブは、前述した通り世界中の銀行や企業、投資機関にばら撒かれました。

このデリバティブで損失が出たわけですが、いったいいくらの損失になっているかがわからないとなると各国の銀行や企業、投資機関の間で疑心暗鬼になるところが出てきます。

- 「あそこの銀行はデリバティブを相当買い込んでいたらしいぞ」

- 「そっちの企業は今回の一件でかなりの大損を出したらしい」

- 「あの投資機関に融資をしても大丈夫か?とんでもない損失を出して倒産するんじゃないか?」

お金を大量に持ち、世界のお金を動かしていた人たちの間でにらみ合いが始まった結果、お金の流れはパタリと止まってしまいます。

お金の流れは血液の流れのようなもの。それが止まれば経済は一気に死へと向かいます。

リーマンショックから世界同時金融危機へ

リーマン・ショック

| 2007年4月 | サブプライムローンを販売していたアメリカ最大手の銀行ニューセンチュリーファイナンシャルが破綻。 |

| 2007年7月 | アメリカ大手投資銀行「ベアー・スターンズ」が事実上の破綻。 |

| 2008年9月 | アメリカ大手投資銀行「リーマン・ブラザーズ」が破綻。 |

こうして起きたのがリーマン・ショックです。

世界一の経済大国アメリカの大手金融機関が破綻したことで世界には経済不安が広がり、あちこちでその影響が出てきます。

たとえば2009年半ばには1950年〜1960年代には世界最大の自動車メーカーとして名を馳せたゼネラル・モータースが事実上の倒産をしました。

金融機関がどこにもお金を貸さないので車が売れなくなったからです。

アメリカに市場を持つトヨタやホンダといった日本の自動車メーカーも同じです。

日本の輸出産業も大打撃を受け、アメリカ経済に連鎖するように日本経済も落ち込んでいきます。

世界同時金融危機

アメリカは世界最大の消費地ですから、影響を受けるのは日本だけではありません。

ヨーロッパでも政府が大規模な財政政策を打ち出し、状況に対応しようとします。

しかしその最中、ギリシャの国家そのものが破綻寸前だということが明るみに出ます。

するとギリシャの国としての信用は急落し、ギリシャ国債の価値も暴落します。

ギリシャはEUの加盟国ですから、EU諸国はギリシャの国債を持っています。

その価値が暴落したので、今度はEU諸国にも財政危機が飛び火していきました。

ドルもダメ、ユーロもダメ。そこで世界中の投資家が注目したのが「今のところはまだマシ」な日本円でした。

彼らが日本円を凄まじい勢いで買うと、円の価値が高まり、円高が急速に進みます。

「円の価値が高まる」というと良いことのように思えますが、日本は資源の多くを海外から輸入し、それを加工して輸出する形で経済を成立させている国です。

たしかに円高になれば海外から安く輸入できますが、輸出するときに高くなりすぎて、モノが売れなくなってしまいます。

結果として日本経済はさらに落ち込むことになったのです。

これがアメリカの住宅バブルに端を発する、世界同時金融危機までの大まかな流れです。

まとめ

サブプライムローンとデリバティブは、世界トップクラスの金融マンたちのほとんどを騙し、結果的に世界同時金融危機を巻き起こしました。

しかし全員が騙されていたわけではありません。

たとえば「投資の神様」と呼ばれるウォーレン・バフェット氏は、リーマン・ショックが起きる前に「デリバティブは大量破壊兵器だ」と指摘していました。

また投資家ジョン・ポールソン氏も騙されなかった金融マンの一人です。

リーマン・ショックで最も儲けた男として知られる彼は、誰もがまだ「住宅の価格は上がり続ける」と信じていた2005〜2006年の時点で「住宅の価格は近いうちに大きく値下がりする」と読んでいました。

そして債権の証券化商品が大暴落した時に利益が出るデリバティブを大量に買い入れていたのです。

彼らのような投資家は、市場が熱狂の最中にあるにもかかわらず、なぜ冷静に判断を下せたのでしょうか。

続くリーマン・ショックに学ぶ!冷静な判断力を身につけるための3つの武器では、正しい投資判断を下すために身につけておくべき3つの力について解説します。